作者: 数字货币钱包记者 日期:2024-06-22 12:34

1. 导言

权益证明 (Proof of Stake, 以下 PoS) 作为一种网络共识机制,在网络中质押的原生代币量越多,安全性越高,也是近期最获得广泛应用的机制。

然而 PoS 网络的原生代币,除了质押,还可以用来支付 Gas 费,作为生态系统内的基础货币。也因为这种设计,在一个 PoS 网路上质押的数量增加,就会造成 DeFi 生态系统的流动性和网络内的活动降低,形成了一种自我矛盾的情况。

这种缺乏流动性的情况,会对整个生态系统产生负面影响,例如导致去中心化交易所 (DEX) 的滑点过高,并抑制许多以代币存款为基础运行的协议的发展。因此,近期有许多生态系统为了确保一定的流动性而被迫进行过多的空投,或构建自己的 L2 或应用链,分散了整个区块链生态的流动性,也降低了用户体验。

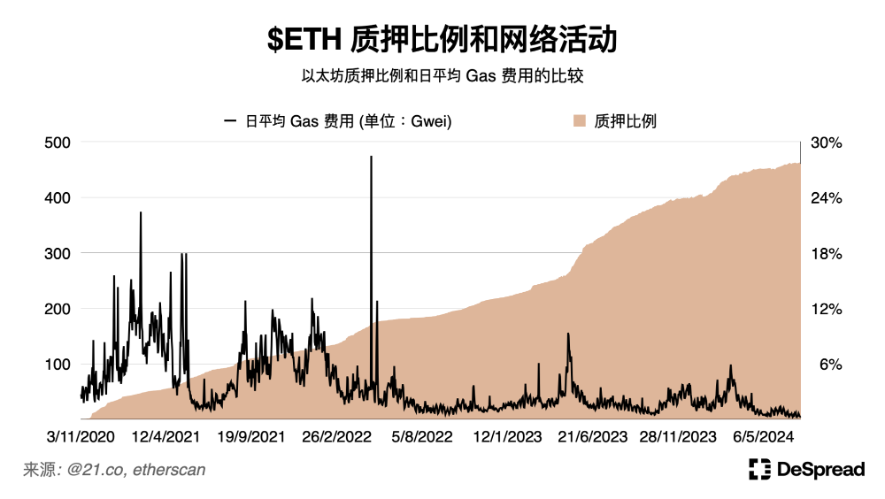

在以太坊主网上,由于再质押 (Restaking) 协议获得了关注,让 ETH 质押持续增长,创下约 28% 的历史新高,但我们可以观察到以太坊网络流量明显在下降,日平均 Gas 费仅约为 5 Gwei。

这种 PoS 结构带来了一个问题,用户无法同时在流动性协议和网络本身进行代币的质押,导致验证节点和协议的激励措施有互相冲突的情形。

当然,许多基金会也意识到了这一问题,并试图通过向对生态系统做出贡献的协议提供资金资助、技术辅导和营销支持来协调双方的利益,但这样还是难以反映网络用户和验证节点等生态系统成员的意见,甚至会因为过度依赖基金会而导致权力中心化的问题。

如果区块链的核心理念之一是创造一个 “不能作恶 (Can’t be eveil)” 而非 “不要作恶 (Don’t be eveil)” 的环境,那么就需要一种新的系统地改善 PoS 无法同时兼具生态系统流动性和网络安全性的问题。Berachain 的目标就是通过基于博弈论 (Game Theory) 的代币经济学,构建一种能够同时补充生态系统的流动性和网络安全性的结构,解决上述 PoS 网络所存在的问题。

在本文中,我们将了解 Berachain 的共识机制和代币经济学模型、2024 年 6 月发布的测试网 v2 的主要变化,并介绍其基础上构建的独特生态系统。

2. Berachain 兼顾网络安全性和生态系统流动性

Berachain 采用 BeaconKit 构建,该框架利用 Cosmos SDK 构建可定制的 EVM 执行环境,是一个与 EVM 兼容的 L1 网络。

一般的区块链项目通常会由开发团队发布一份概述其技术愿景的白皮书,并通过各种活动招募潜在用户,并建立项目的社区,而 Berachain 则是以一个叫 ”Bong Bears“ 的 NFT 项目开始形成他们的社区。

Bong Bears 于 2021 年推出,当时 NFT 市场炙手可热,获得了当时流行的 DeFi 项目 Olympus DAO 社区的大力支持。此后,Bong Bears 持有者陆续获得了 The Bond Bears、The Boo Bears、The Baby Bears 等衍生 NFT 的空投,藉由持续扩展社区。

在这个期间,Berachain 这个词在 Bong Bears 的社区中只是一个 meme,但开发者 Dev Bear 实际开始着手开发 Berachain,而目前已经进入了测试网的阶段。

近期许多的区块链项目,虽然投入了大量的时间和资金来建立一个忠实的社区,但往往在代币空投后就失去用户,而 Berachain 建立社区的方式因为与这些项目有所差异,也自然的吸引到许多加密货币用户的关注。

而另一个关键因素让 Berachain 能够成为众多用户期待的 L1,就是它设计的 “流动性证明 (Proof of LIquidity, PoL)”,一个通过博弈论代币经济学来解决 PoS 网络无法统一参与者奖励问题的共识协议。

2.1 流动性证明 (PoL)

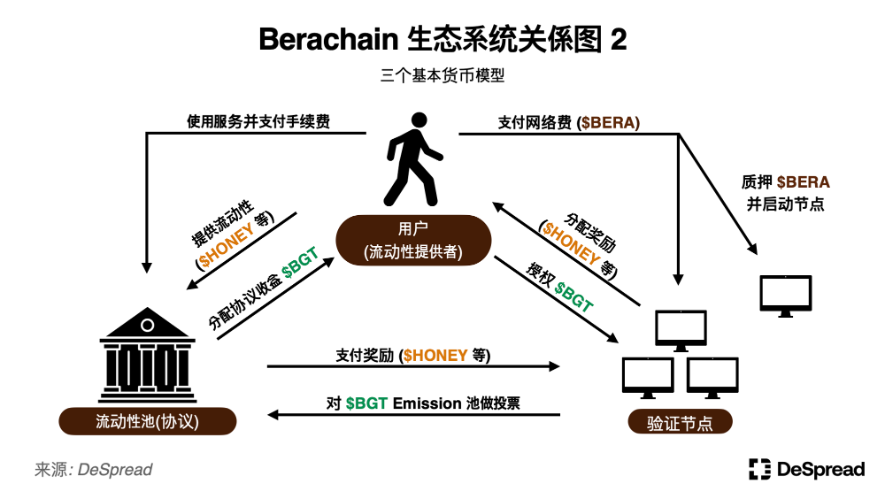

Berachain 的 PoL 共识机制参与者有以下的角色和相关关係。

验证者:通过运营 Berachain 节点,参与网络验证。

流动性提供者:为生态系统内的协议提供流动性。

协议:在 Berachain 网络上为用户提供特定服务,并且需要网络内的流动性。

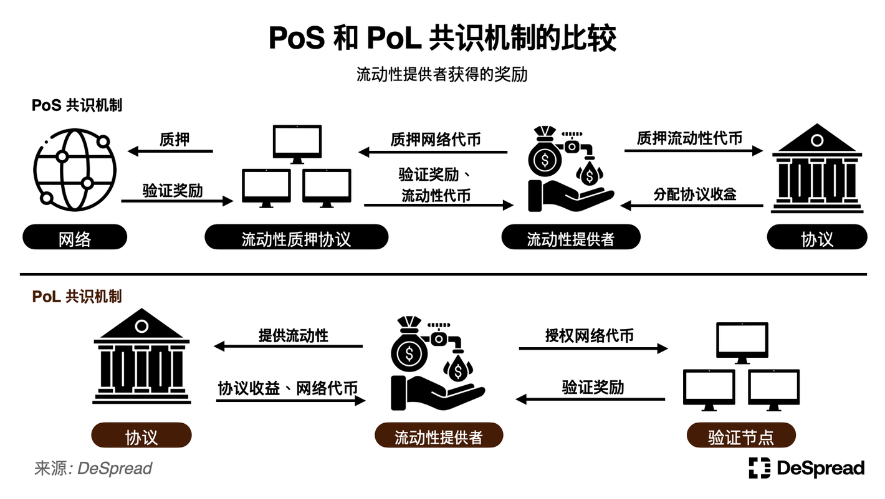

在 Berachain 的 PoL 机制里,为特定协议的流动性池提供流动性的流动性提供者可以获得 Berachain 网络代币的奖励,该代币作为奖励在每个区块发行,而流动性提供者可以将收到的代币委托给验证者来间接参与网络验证过程。过程中,流动性提供者可以从其提供的流动性中赚取利息,也可以通过网络验证者获得收入。

乍看之下,除了将资产质押 PoS 链的流动性协议后,再把收到的流动性代币存入另一个协议以从中获利的顺序以外,这种结构似乎与 PoS 大致相同。

然而,在 PoS 中,相互竞争的流动性协议会导致代币的多样化,导致流动性的分散,而 Berachain 则把该功能内置于链中,在底层防止了流动性碎片化的问题。

此外,Berachain 上的验证者有对分配区块奖励的流动性池进行投票的权限,意味网络验证者有权直接提高特定流动性池的奖励,与 PoS 相比,这功能允许流动性提供者和协议更紧密的参与 PoL 的共识机制。

2.1.1. 生态飞轮

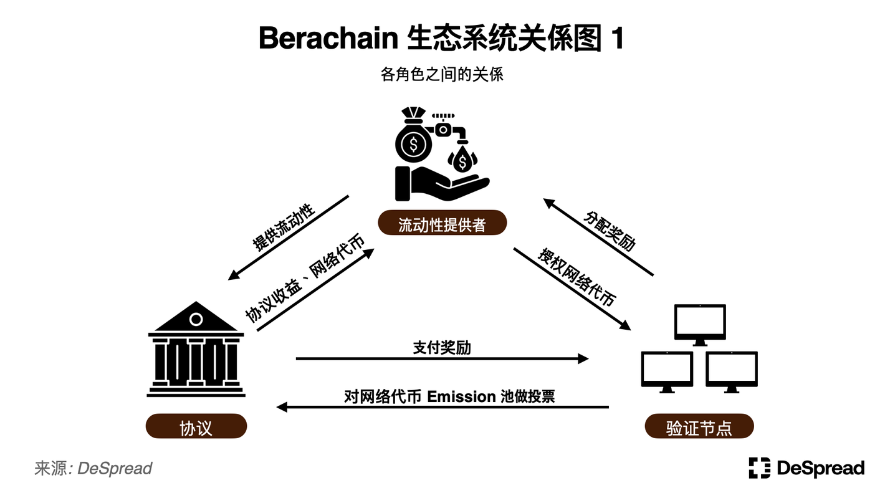

我们可以预测,在 Berachain 上启动的协议会利用投资资金、自己发行的代币和协议费用,将这些这些激励提供给验证者,已得到他们的投票并确保协议初期的成长。

这也会激励验证者将从协议中获得的奖励分配给网络代币委托者,以确保能够获得更多的投票权,而将协议中获得的奖励分配给流动性提供者将会鼓励他们再次的提供流动性给协议,造成良性循环,从而进一步加强网络安全性。

通过这种方式,Berachain 的 PoL 机制,将项目和流动性提供者作为主要参与者,改善了传统 PoS 结构中不会直接参与网络共识机制的问题。这三个实体紧密相连,交换流动性和激励措施,形成了一个生态飞轮,价值从流动性提供者流向协议,协议流向验证者,再重新流向流动性提供者。

2.2. 三代币模型 (Tri-Token Model)

为了更佳利用 PoL 的飞轮特性,Berachain 采用了三代币模型,利用以下三种类型的网络代币。

$BERA:该代币作为 Berachain 的网络费用,而 Gas 费会被销毁。验证者必须质押 69,420 $BERA 才能激活一个节点。

$BGT:由验证者投票分配给流动性池的通胀奖励,该代币与账户绑定,不可转让和交易。流动性提供者在提供流动性后,可使用收到的 $BGT 采取以下行动。

按 1:1 的比例销毁 $BGT 并获得 $BERA

委托给验证者

$HONEY:稳定币,与 1 美元挂钩,作为 Berachain 生态系统中的储备货币。目前在测试网络上以包装 (Wrapping) USDC 的形式发行,未来有可能转换为超额抵押形式。发行时收取 0.5% 的费用,该费用将分配给 $BGT 持有者。

将上述三代币模型代入 Berachain 的参与者关系图,我们可以总结以下几点。

由于决定通胀奖励分配的 $BGT 不可交易,只能通过提供流动性获得,因此 Berachain 的结构可以防止某些鲸鱼在短时间内获得大量 $BGT 来影响治理。这种结构鼓励那些希望在 Berachain 生态系统中获得 $BGT 来吸引流动性的协议,必须通过分配激励来说服拥有大量投票权的验证者的过程。

Berachain 生态系统参与者之间的这种社会共识行为导致 Berachain 网络的安全性和流动性增加,有助于吸引更多用户加入 Berachain 生态系统。

随着越来越多的用户加入生态系统,网络使用量增加,用于 Gas 费用而被销毁的 $BERA 也会增加。不仅如此,随着对于生态系统协议中的抵押和交易资产的需求增加,$HONEY 的需求也会增加,这些都将为 $BGT 持有者带来利润。

3. bArtio 测试网

凭借忠实的社区和独特的 PoL 机制,Berachain 赢得了广泛关注,并取得了不俗的成绩,在 2024 年 1 月推出首个测试网络 “Artio Testnet”,随后在 8 天内,活跃钱包数量就达到了 100 万。

然而,由于 Berachain 是使用基于 Cosmos 共识机制的 CometBFT 来运行 EVM,在测试网络期间发现了EVM 的兼容性和可扩展性问题。2024 年 6 月,Berachain 推出了第二个测试网络 “bArtio Testnet”,解决了首个测试网络面对的这些问题,并改善了其他 PoL 机制相关的缺陷。

3.1. 完整的 EVM 兼容性

在链的开发过程中,Berachain 团队为了连接基于 Cosmos 的 CometBFT 共识机制和 EVM 执行环境,建构了一个兼容 EVM 框架,称为 ”Polaris“。

Polaris 通过可以翻译和存储两个不同程序执行环境的预编译 (Precompile) 技术,实现 CometBFT 和 EVM 之间的兼容性,Berachain 的 Artio 测试网就是利用该框架构建的。

然而,随着测试的进行,发现了 Polaris 的以下局限性。

Cosmos SDK 的共识引擎在创建区块之前会等待 EVM 完成交易处理,因此过大的交易量同时进行的情况就会造成瓶颈。

进行预编译没有建构的演算时,Polaris 就无法正常工作,导致 EVM 兼容性问题。

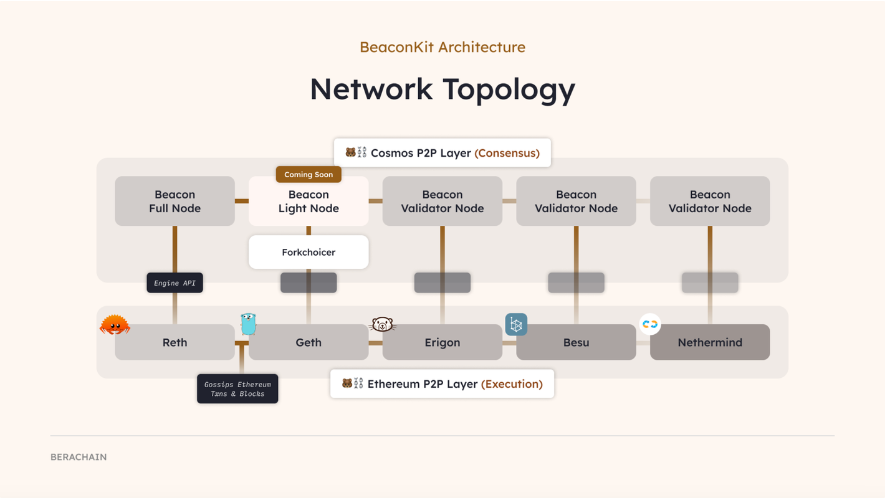

为了克服 Polaris 的这些问题,bArtio 测试网推出了 BeaconKit,是一个来自以太坊 2.0 Beacon Chain 的 EVM 兼容框架。

3.1.1. BeaconKit

与 Polaris 不同,BeaconKit 将执行层 (EVM) 和共识层 (CometBFT) 明确分开,两层通过 EngineAPI 连接并兼容。这种架构允许 BeaconKit 与标准的以太坊执行客户端 (Geth、Erigon、Nethermind 等) 协同工作。

BeaconKit 架构, 来源: Berachain Blog

由于 bArtio 测试网使用与以太坊相同的执行客户端,因此能够提供与以太坊 100% 相同的 EVM 执行环境。当以太坊执行环境更新时,Berachain 只需安装并运行以太坊提供的客户端,就能从以太坊主网上复制 EVM 执行环境的更新效果,无需在 Berachain 网络上进行任何特殊操作。

此外,BeaconKit 与 Polaris 不同,执行层和共识层独立运行,因此一层的瓶颈不会影响到另一层。同时,当一个验证者创建一个区块时,验证者会把该区块中所有交易完成后的状态传播给其他验证者,这种 “立即运行(Immediate Execution)” 机制大幅提高了交易处理速度,解决了 Polaris 的可扩展性问题。

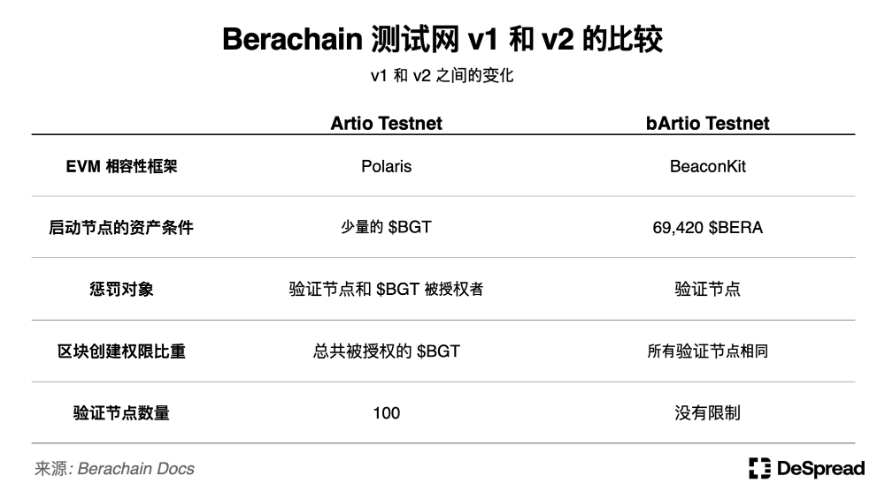

3.2. 加强 PoL 机制

除了将与 EVM 兼容的框架改为 BeaconKit 之外,为了加强 bArtio 测试网的 PoL 机制,Berachain 团队还做了以下的更改。

验证者参与条件的变更:在 v1,激活一个验证节点只需要少量的 $BGT 质押,而 bArtio 测试网将其条件改为 69,420 $BERA,以增加网络中的质押量和安全性。

惩罚条件的变更:在 v1,验证者的错误行为会共同影响验证节点和委托 $BGT 给该验证者的流动性提供者,削减这些参与者的 $BGT。而在 v2,惩罚条件改为只会消减验证者质押的 $BERA,分离了 $BGT 和 $BERA 在 PoL 生态系统中的作用,并加强验证者的责任。

区块创建权限标准的变更:在 v1,验证者创建新区块的权限会随着其获得的 $BGT 授权量而改变,而在 v2,授权量的数量不在影响创建新区块的权限,每个验证者都有平等的机会。不过,区块奖励还是根据授权的 $BGT 数量而改变。

验证者上限增加:为了提高网络的去中心化和安全性,Berachain 团队移除了 100 个验证者的上限。截至 7 月 16 日,共有 150 个验证者参与验证 Berachain 网络。

下表总结了从 Artio 测试网到 bArtio 测试网的变化 (在主网推出之前,以下条件都有可能会发生变化)。

在对 Artio 测试网的 PoL 机制进行测试后,bArtio 测试网目前正在对 PoL 的细节和参数进行微调,为实际的主网启动做准备。

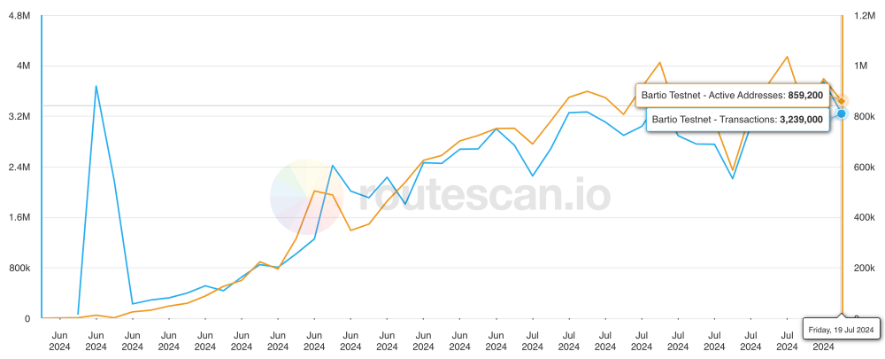

自推出以来,bArtio 测试网的日交易量逐渐增加,目前约有 320 万笔交易和 86 万个活跃钱包。150 多个项目也正准备在 Berachain 上构建新的协议,好以利用 EVM 兼容性、可扩展性和 PoL 机制所带来的优点。

Berachain 每日活跃钱包和交易量, 来源: Beratrails

4.探索 Berachain 生态系统

在典型的 L1 网络中,基金会通常会发行代币,并将其中一部分分配给生态系统,用于开发资助、黑客松计划等,以助于构建生态系统。

Berachain 团队也有一个名为 “Build-a-Bera” 的孵化计划,但 “Build-a-Bera” 只是利用 Berachain 团队的资金为孵化项目提供种子投资和导师支持,并没有通过拨款或黑客松分配 Berachain 的代币。

Berachain 的共同创始人 Smokey The Bera 也一度批判其他网络的补助金制度,而 Berachain 团队之所以能采取这种立场,是因为 Berachain 的 PoL 共识机制的本质就是向为流动性池贡献流动性的用户分配 $BGT,从而达到支持生态系统项目的效果。

与其他网络的生态系统孵化方案相比,Berachain 不是直接向协议开发团队提供资产,而是该网络参与者的 “共识” 能够引导协议的流动性,可以说是一种比较健康的生态系统成长形式。

由于网络参与者激励机制的 PoL 结构,Berachain 生态系统中的验证者、协议和流动性提供者之间的沟通和共识对于生态的成长更为重要。尽管 Berachain 仍处于测试阶段,这已经促成了许多合作,有些协议甚至试图同时扮演多重角色,并尝试自行运行验证节点。

接下来,让我们来探索 Berachain 生态系统中的一些协议。

4.1. 原生 dApps

Berachain 的原生 dApp 由团队构建,作为负责生态系统基本功能的基础设施,目前有三种类型的原生 dApp 在测试网上运行,分别为 BEX、Bend 和 Berps。

BEX:一个去中心化的交易所,允许用户在没有中介的情况下进行交易或创建自己的交易池。

Bend:一个去中心化的借贷协议,允许用户用多种资产作为抵押借入 $HONEY 或通过提供 $HONEY 流动性赚取利息。

Berps:一个去中心化的永续合约交易所,允许用户使用 $HONEY 作为抵押创建杠杆头寸或通过存入 $HONEY 为头寸持有者的交易利润提供流动性,并赚取交易费用。

在其他协议推出之前,这些原生 dApp 将为新生的 Berachain 生态系统中的用户提供基本的 DeFi 功能,同时还将充当向参与新生生态系统的流动性提供者分发 $BGT 的渠道。在目前的 bArtio 测试网中,用户也可以观察到,目前有资格获得 $BGT 的流动性池也都是来自于原生 dApps 的所组成。

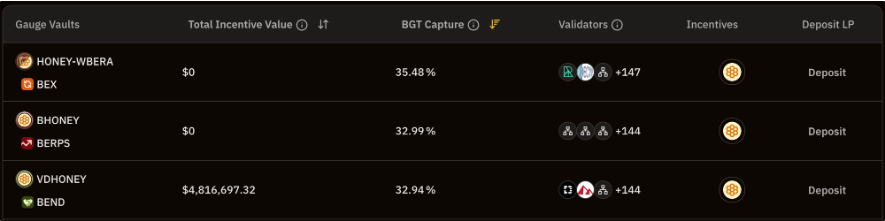

Berachain 资金库量表, 来源: BGT Station

原生 dApp 通过利用 $HONEY 作为主要的抵押资产,进一步加强了 Berachain 的三代币经济模型,扩大了其可用性,并将协议产生的收益分配给 $BGT 持有者。

此外,该经济模型也成为生态系统多样化的催化剂,鼓励在 Berachain 上发布协议的开发团队能够用多种方式利用 PoL 机制并发挥创意,而不只是提供一个基础设施。

4.2. DeFi 协议利用 PoL 的方式

其他网络上的 DeFi 协议基本上是向流动性提供者支付额外奖励以吸引流动性,然后利用该流动性去吸引用户流量以产生协议收入。

然而,Berachain 上的 DeFi 协议并不激励流动性提供者,而是通过激励验证者,来构建以下的飞轮。

协议将奖励分配给投票给他们的验证者,藉此鼓励更多用户将 $BGT 委托给该验证者。

用户为了获得更多奖励,继续将 $BGT 委托给那些获得奖励的验证者,而随着 $BGT 的委託量增加,验证者对于奖励的投票权增加,有助于流动性池产生更多的 $BGT 奖励。

用户为了获得流动性池产生的 $BGT 奖励,从外部带入更多的流动性,协议的流量和收入也随而增加。

重复 1-3 的过程。

在建立这个飞轮的过程中,我们还可以看到一些协议在利用协议的收益和未来的附加价值与用户进行谈判的环境下,为用户提供更多的便利性和附加价值,而也有一些协议通过聚合分散的流动性来加强协议的权利,以增加他们的收益。

4.2.1. Kodiak

Kodiak 是一个为 Uniswap v3 等交易池提供集中式流动性 (Concentrated Liquidity AMM, CLAMM) 的 DEX,允许用户将其流动性集中在特定区域,从而提供比 BEX 更有效率的 $BGT 挖矿。

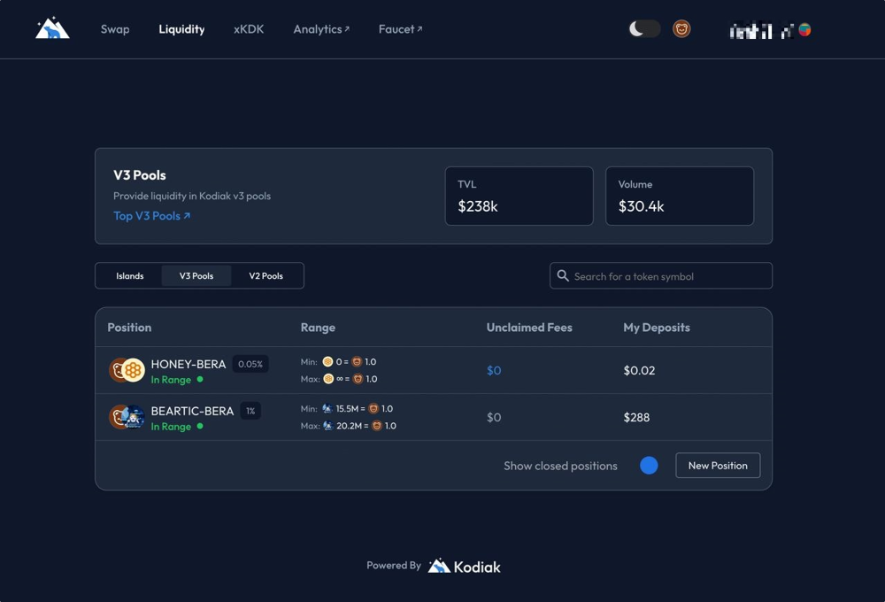

Kodiak V3, 来源: Kodiak

Kodiak 有两种代币,分别为 $KDK 和 $xKDK,用户可以在协议内进行交换,具体描述如下。

$KDK:支付给流动性提供者和交易者的奖励代币。

$xKDK:Kodiak 的治理代币和不可交易的代币。持有者可分配到 Kodiak 产生的收入,包括来自用户交易的费用和其他协议提交的奖励。

集中式流动性的供应允许用户以较高的资金效率挖取 $BGT,但如果价格波动超出流动性供应范围,流动性提供者存入的流动性将无法用于交易,无法获得 $BGT 和交易费用,因此如果想要持续的获得奖励,就必须不断的对于流动性进行范围的管理。

对此,Kodiak 增加了 Kodiak Islands 的保险库功能,可根据市场情况自动调整流动性复盖范围,解决了流动性提供者必须不断的管理流动性复盖范围的问题,同时也解决了流动性集中复盖范围偏差导致的流动性闲置问题,加以确保 Berachain 保持充裕的交易流动性。在自动调整流动性复盖范围的过程中,Kodiak 还通过使 BEX 来与原生 dApp 建立互补关系。

目前,Kodiak 正在 bArtio 测试网上运行一个验证节点,因此也有可能在为来与验证机制进行同步。该协议未来将如何发展,可以拭目以待。

4.2.2. Infrared

Infrared 是 Berachain 生态系统中的一个流动性质押协议,通过运行一个 Vault,代表用户向流动性池提供流动性,并将用户存入 Vault 的流动性所产生的 $BGT 委托给自行运行的验证节点。Infrared 的用户可以获得 $BGT 的流动性代币 $iBGT 和治理代币 $IRED。

$iBGT:将 $BGT 流动化的代币。用户可以在其他 DeFi 协议中使用 $iBGT 获得额外收入。

$IRED:Infrared 的治理代币,有权决定 Infrared 验证者的 $BGT 投票权,并可分配到 Infrared 产生的收益。

Infrared 确保提供用户 $BGT 的两种功能,包括兑换 $BERA 和投票权,来吸引大量的 $BGT。而 Infrared 在 Berachain 生态系统中收集的 $BGT 越多,拥有 $BGT 投票权的 $IRED 的作用就会越重要,因此可以预计将会有许多协议设计一种利用 $IRED 作为 $BGT 的替代角色的模型出现。

Kodiak 就是这一类型的协议,目前正在与 Infrared 进行合作,计画通过在 Infrared 开设一个 Kodiak 的 Vault,为 Kodiak 的流动性提供者可以挖取 $IRED 的机会。

Infrared X Kodiak 飞轮, 来源: Kodiak Blog

其他 DeFi 协议,如 Gummi 和 BeraBorrow 也将允许 $iBGT 作为抵押品,而我们可以由此观察到已经开始有项目在以 Infrared 为中心创建一个新的生态系统。

除了 $BGT 的流动性质押,Infrared 最近也引入了 $BERA 的流动性质押,致力于成为 Berachain 生态系统中对于流动性质押提供全面性解决方案的协议。

4.3 社区利用 PoL 的方式

Berachain 上的 DeFi 协议正在尝试通过基于数字量化的激励来解决 PoL 内部的流动性战争,并未用户提供便利和改善资本效率。

我们也可以发现,也有一些 PoL 生态系统的参与者会先通过 NFT 和 Meme 建立社区,利用社区活动建立名气和存在感后,才将建立起来的名气发展为创造收益的窗口。

虽然这种方法比较定性,在激励方面可能比 DeFi 协议的方法更加低效,但由于 DeFi 生态系统中衍生协议的出现和组合可能会阻碍新用户进入 Berachain,因此通过这种比较定性的方式来解决流动性战争的需求在未来估计会持续增加。

此外,如果考虑到 Berachain 起源于 NFT 项目,且拥有最受崇拜的社区,这种方式可许也是比较 “Berachain” 的策略。

4.3.1. The Honey Jar

Honey Jar 是一个于 2022 年围绕名为 Honeycomb 的 NFT 发展起来的社区,其核心理念为建立一个社区驱动的飞轮,以连接实体并创造不易分散的 “粘性流动性 (Sticky Liquidity)”。

与 Berachain 的发展方式类似,Honey Jar 社区也通过向其持有者发行和空投一系列的衍生 NFT 而不断扩大。通过社区的发展,Honey Jar 开始与在 Berachain 上开发的各种项目合作,为 NFT 持有者提供来自这些项目的各种好处。

近年来,Honey Jar 也制作了各种有关 Berachain 的教育材料,并为 Berachain 生态系统的新用户提供如测试网 Faucet 等的服务。此外,他们也孵化了基于社区的评级服务项目 S&P (Standard & Paws) 和 为 Berachain 生态系统中的贡献进行定价和奖励的 Bera Infinity,通过这些计画证明 Honey Jar 不仅仅只是一个社区,更是一个 Berachain 生态系统的创业工作室。

Honey Jar 也有在 Berachain 生态系统中运营一个验证节点。由于 Honey Jar 通过上述各种活动和服务在 Berachain 社区中拥有强大的影响力,截至 2023 年 7 月,Honey Jar 已成为被授权最多 $BGT 的验证节点。

验证节点被授权 $BGT 的排名, 來源: BGT Station

近期,Honey Jar 在为 Berachain 主网推出后的流动性大战做准备,与将在 Berachain 上推出的协议进行奖励谈判和流动性合作,他们也建立一个 DAO,预计向 Honeycomb NFT 持有者分配获得的奖励。

5. 结论

从最初的 NFT 项目开始,Berachain 已经建立了一个忠实的社区,并通过引入 PoL 共识机制,将验证者、流动性提供者和协议这三个参与者的利益紧密联系在一起。

此外,我们也可以看到有许多的 DeFi 协议通过 Berachain 共识机制在构建全新的模型,而也有基于社区的项目利用自己的方式努力在生态系统中立足。

虽然围绕 Berachain 的 PoL 共识机制目标在于建立一个生态系统飞轮,这个飞轮也有可能是一个恶性循环,而要确保 Berachain 的可持续性还存在以下挑战。

$BGT 通货膨胀:在 $BGT 不断膨胀的情况下,外部生态系统流入的流动性为 $BGT 创造需求是有限的。从长远来看,$BERA 的消耗量必须增加,但由于 PoL 结构侧重于流动性,也有可能很难增加实际的网络使用量。

中心化的可能性:随着生态系统的成熟,有可能会围绕某些验证者、协议和流动性鲸鱼,形成强大的卡特尔,如果生态系统只围绕这些卡特尔发展,可能会导致新协议难以进入 Berachain 生态系统的问题,进而打击新用户的积极性。

为了解决这些问题,必须出现能够吸引新用户并推动活跃交易的协议,同时生态系统参与者也必须达成共识,确保对生态系统产生积极影响的协议能够获得充足的流动性支持。

Berachain 尝试将流动性和安全性整合到激励机制中,而这一尝试的成功将对整个区块链行业产生重大影响,由于其仍处于测试网阶段,未来如何应对这些挑战将会是一个有趣的话题。

免责声明:本报告的内容反映了各自作者的观点,仅供参考,并不构成购买或出售代币或使用协议的建议。 本报告中的任何内容均不构成投资建议,也不应被理解为投资建议。