作者: 数字货币钱包记者 日期:2024-08-03 06:34

作者:Tom Analysis,SoSoValue 入驻研究员

香港证监会正式公示虚拟资产现货 ETF 获批名单,华夏(香港)、嘉实国际、博时国际旗下比特币现货 ETF、以太币现货 ETF 在列。这6只现货 ETF 产品于 4 月 25 日至 26 日开启打新认购,4月30日在香港交易所上市。

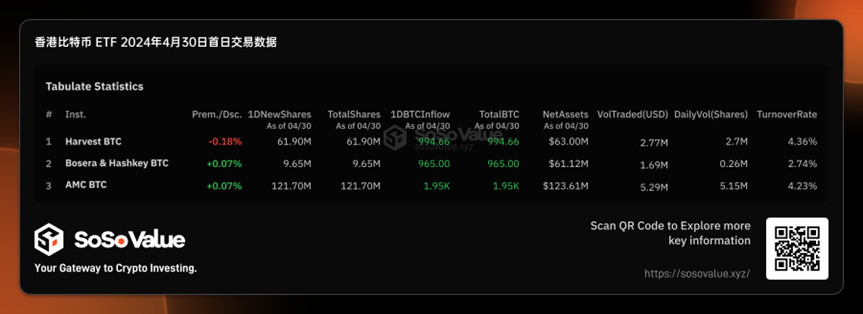

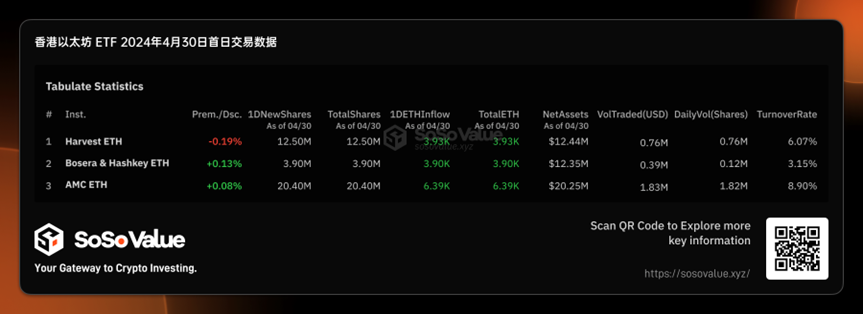

通过打新认购,6只香港现货ETF获得了不错的初始规模,根据SoSo Value数据,其中3只比特币ETF总净值2.48亿美元,3只以太坊ETF总净值4500万美元,合计净值近3亿美元;而美国比特币现货ETF产品,剔除由信托转为ETF的灰度(GBTC),首日总净值仅为1.3亿美元。

但首日交易额方面,香港加密ETF远小于美国同行,SoSo Value数据,6只香港加密ETF在4月30日首日成交额仅为1270万美元,远低于美国ETF上市首日的46.6亿美元交易额。

我们观察到香港加密ETF初始规模和首日交易额出现了极大的不匹配,香港加密现货ETF究竟能做到多大规模,能对加密市场产生什么样的影响,又应该如何把握相关投资机会,小编将通过香港ETF的供需关系,来对此做出解析。

图1:香港加密现货ETF数据一览(数据来源:SoSo Value)

此次香港加密货币 ETF,对于投资人资格依然有着严格的限制,大陆投资人不能参与交易。以富途证券为例,要求开户方为非大陆&美国居民身份,才可进行交易。市场期待的大陆资金通过南向港股通来进行交易,目前是不被允许的,在相当长的时间内,预计也很难打通。

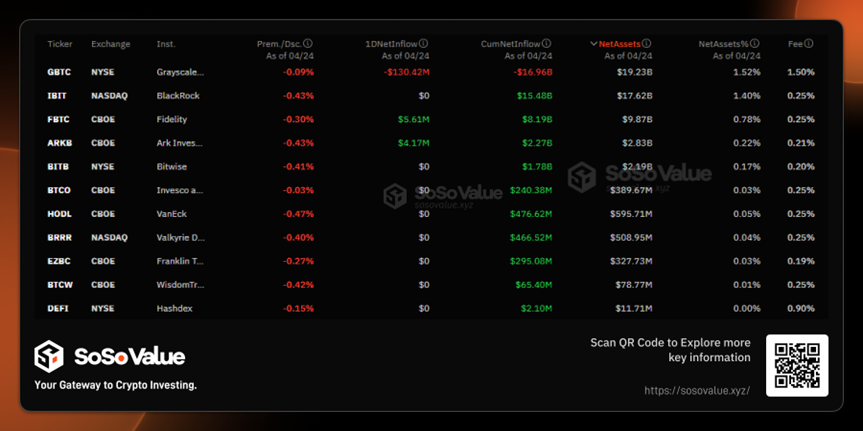

费用层面,香港加密 ETF 并不占优,相比美国 ETF,对于希望长期持有的机构吸引力不大。根据 SoSo Value 数据,美国 11 只比特币现货 ETF,除了灰度和 Hashdex 外,规模最大的几只如 IBIT、CBOE 管理费费率均在 0.25% 左右,而香港 3 只 比特币ETF 综合费率相对较高,华夏1.99%,嘉实 1.00%,最低的博时也有 0.85%,即使有管理费短期减免,依然没有费率优势。费率差异下,对于看好加密市场希望长期持有的机构投资人而言,美国比特币 ETF 持有成本更低。

后续来看,需求方资金可能主要是两个来源:

1)香港散户。对于拥有香港身份证的散户而言,购买香港加密ETF的门槛更低。如在购买美国比特币现货 ETF ,需要拥有专业投资人资格(PI),而申请PI资格需要出具 800 万港币投资组合或者 4000 万港币总资产证明。此次香港比特币现货 ETF 允许散户交易,另外交易时间也更符合亚洲作息,这是一个重要增量。

2)对以太坊感兴趣的传统投资人。香港以太坊现货 ETF 为全球首发,因此对于持币有实质性困难,又看好以太坊前景的投资人,可能会给以太坊 ETF 带来增量。

图2:美国比特币现货ETF费率情况(数据来源:SoSo Value)

图3:香港加密现货ETF费率情况(数据来源:SoSo Value整理)

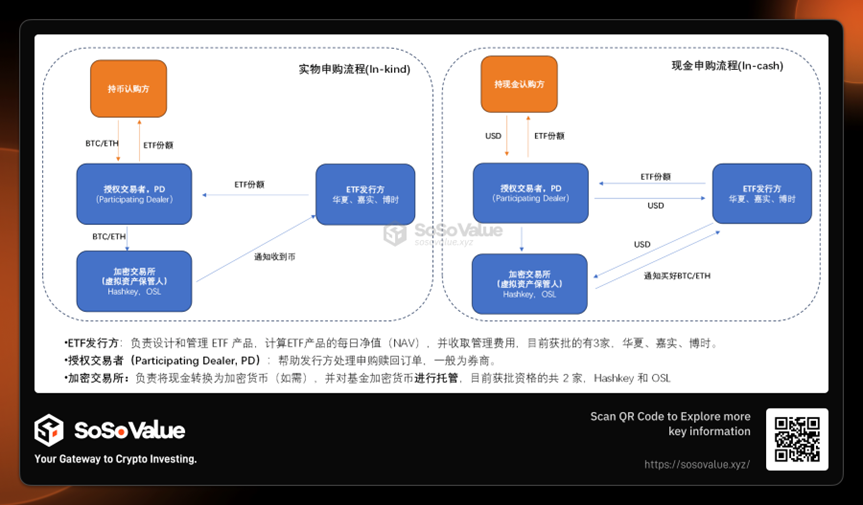

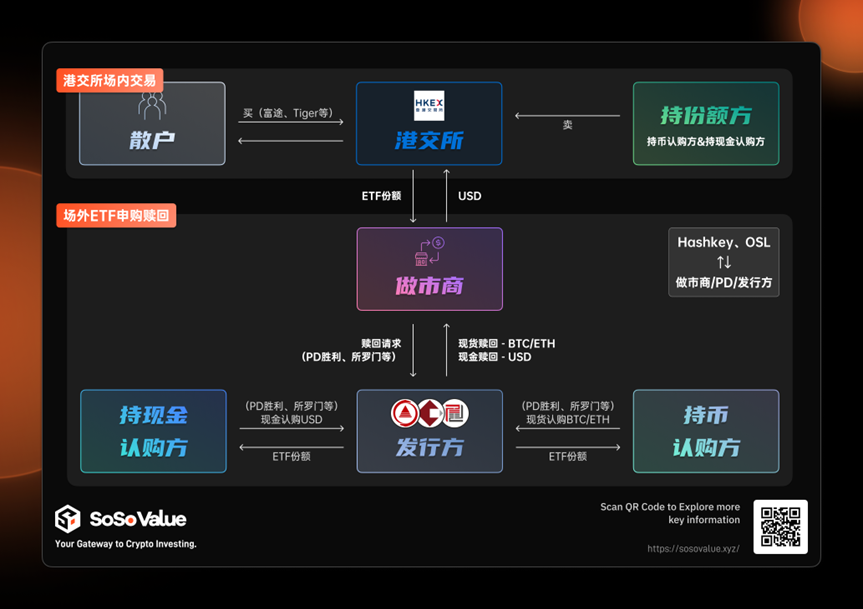

香港加密现货ETF与美国比特币现货ETF最大的不同:在现金申赎(in-cash)之外,额外增加了实物申赎(in-kind)方式。这也直接决定了,在ETF份额层面,香港加密ETF可能拥有更多的供给方

实物申赎指的是投资者在申购(创建)或赎回ETF份额时,可以使用加密货币(比特币或以太坊)来进行交换,而不是用现金。在申购时,投资者向ETF提供一定量的加密货币,以换取ETF份额;在赎回时,投资者交回ETF份额,以换取相应的加密货币。

参考图2的香港加密货币申购流程对比,可以看到,实物申购相比现金申购,带来的两大区别:

1)持币方可以直接用币认购:对于部分持币大户,如矿主等,可以很容易的将自己的币转换为ETF份额,而ETF份额后续除持有外,既可以支持现金赎回,也支持在港交所直接出售为现金,有非常灵活的处理方式。

2)对于加密市场而言,实物申购并不会带来增量资金流入市场,只是加密货币在不同账户之间的腾挪。而现金申购则会给链上加密资产带来实际的买盘。

因此,香港加密ETF份额的认购方,既包含了传统的现金认购方,又包含了持币大户。虽然各家目前尚未披露实物申购和现金申购的具体份额,但是按照OSL公开沟通来看,首批实物申购的ETF份额占比可能超过50%,这也解释了为何香港加密ETF初始募集规模可以达到近3亿美金,实物申购功不可没。但另一层面,这些实物申购的ETF份额,在后续二级市场交易中,又可能转化为卖盘。

图4:香港加密现货ETF实物VS现金申购流程对比

按照上文供需两端的综合分析来看,不同于美国比特币现货ETF,我们可以跟踪ETF的每日资金净流入(Total Net Inflow,具体可参考https://sosovalue.xyz/assets/us-btc-spot),来直观地判断比特币ETF为链上带来的增量资金对加密资产价格的影响。香港加密现货ETF的的供需更为复杂,各家基金公司公布的数据也无法清晰区分实物和现金的申赎量 。在这一背景下,我们认为,公开市场(港交所交易)的折溢价率也许是更好地观察指标。

正如我们上文分析,在港交所场内交易中,折溢价是供求双方力量的最佳体现。如ETF产生折价,表明卖方出售意愿更强,供过于求,做市商有动力在港交所以折价购买ETF份额,再去场外找ETF发行方赎回份额,从而赚取差价,ETF整体净资产缩小,资金流出,对于加密市场整体是负面作用。整个过程可以简单总结为:ETF折价-->卖盘更强-->可能产生赎回-->对于加密市场负面影响。反之,假设ETF溢价-->买盘更强-->可能产生申购-->对于加密市场正面影响。

根据SoSo Value数据,截至4月30日收盘,除了嘉实比特币现货ETF(3439.HK)和嘉实以太坊现货ETF(3179.HK)分别产生了-0.18%和-0.19%的负溢价外,其他产品均为正溢价,且盘中交易过程中最高产生了0.33%的正溢价,首日卖盘克制,买盘相对强劲。考虑ETF上市首日有做市商影响,此折溢价数据可以持续观察,如果可以持续维持正溢价,则有望持续吸引投资者申购,尤其是持币投资人的认购,则香港加密现货ETF的规模将超过5亿美金的预估值;而如果转为负溢价,则要警惕套利交易赎回ETF份额,ETF发行方卖出加密货币,带动加密市场下行。

图5:香港加密现货ETF供需影响机制(数据来源:SoSo Value整理)

香港加密现货ETF的快速获批,虽然对于加密市场的短期影响力可能小于美国现货 ETF,但从中长期来看,香港加密ETF的实物申赎机制,也为加密资产借道转换成为传统金融资产提供了通路。通过实物申购,将加密货币转换为ETF份额,而ETF 份额因为有传统金融市场的定价的公允价值和流动性,持有加密资产ETF可以作为传统金融市场的资产证明,由此可以进行各类杠杆操作,如押借贷,构建结构化产品等,加密资产与传统金融的通路进一步打通,加密资产价值可以得到更充分的反应及变现。

从更宏观和长期的角度去考量,香港批准比特币和以太坊现货 ETF 这一步是全球加密市场的一个重要发展,这一政策将会长期辐射华人区的金融格局,也是加密货币在全球金融体系中进一步合法化的重要步骤。