作者: 数字货币钱包记者 日期:2024-07-30 00:34

香港虚拟资产现货ETF

4月30日,博时HashKey、华夏、嘉实旗下共6支虚拟资产现货ETF今日正式在港交所敲钟上市,并开放交易。包括博时 HashKey 比特币 ETF(3008.HK)、博时 HashKey 以太币 ETF(3009.HK)、华夏比特币 ETF(3042.HK)、华夏以太币 ETF(3046.HK)、嘉实比特币现货 ETF(3439.HK)以及嘉实以太币现货 ETF(3179.HK)。

华夏基金首席执行官李一梅在接受彭博电视台采访时表示,香港现货比特币和以太币ETF的推出“为许多RMB持有人打开了大门,寻求替代投资。随着开放的发展,希望将来中国内地投资者将来会有新的机会来参与这一过程。”(注:目前HK推出的ETF仅适用于香港居民。)

但是,从数据上来看,香港虚拟资产现货ETF首日交易情况差强人意,6个比特币+以太币现货ETF交易量为8758万港币(1200万美金)。相比之下,美国比特币 ETF 首日交易量为46亿美金。尽管首日交易数据不理想,但仍然为香港投资者打开了另类资产的大门,市场将会越来越接受此类金融产品。有业内人士认为,由于中国股市表现不佳、房地产市场仍处于动荡状态,从中长期来看,中国的高净值人群可能会通过各种渠道投资香港的加密资产ETF。

美国ETH 现货 ETF前景

最近,资产管理公司Franklin Templeton将其现货以太坊ETF列在美国证券存托清算公司(DTCC)的网站上,标签为EZET。从理论上来说,将此ETF纳入DTCC网站代表交易过程的第一步。但是,这并不能保证可以得到SEC的批准,SEC将最终决定ETF是否可以推出。

DTCC网站通常显示符合交易和结算的证券,包括满足特定注册或合规性要求的ETF。尽管此列表并不直接影响SEC的决定,但它确实有助于调整ETF以满足市场需求,从而有助于将ETF的市场价格和其净资产价值(NAV)保持接近。

今年2月份,和贝莱德、Grayscale、Vaneck和Ark Invest一样,Franklin Templeton向SEC提交了一份ETH现货ETF的申请。但是,SEC最近推迟了Franklin Templeton的ETF申请的决定,理由是需要审查CBOE BZX Exchange股份上市和交易的拟议规则更改。SEC有额外45天,即到6月11日,以进行进一步评估。

与比特币ETF相比,以太坊ETF的前景并不那么乐观。彭博ETF分析师Eric Balchunas估计SEC批准5月以太坊ETF的可能性约为35%。 他认为,与比特币ETF申请过程相比,SEC的活跃立场较少,表明这是战略性的动作而不仅仅只是往后延迟。此外,SEC主席Gary Gensler对ETH可能会被认定为证券的立场增加了决策过程的复杂性。

摩根大通分析师预计,现货以太坊ETF的监管批准会继续延迟,该批准最终可能采取法律诉讼,类似于Grayscale的诉讼,这促使SEC重新考虑了现货比特币ETF申请。

SEC对ETH期货ETF的认可长期以来一直被用作应批准ETH现货ETF申请的论点。Grayscale认为SEC批准的比特币期货ETF具有与比特币现货ETF相同的风险,因此在Grayscale在赢得2023年8月对SEC的法律诉讼之后,该论点得到了加强。Van Buren Capital认为,SEC有可能会批准ETH现货ETF,以避免在法庭上再次失利,但更有可能愿意在法庭上再进行一次赌博。

尽管面临挑战,但美国投资者和企业仍在努力争取ETH现货ETF的通过,因为在加密货币和常规金融产品之间建立联系被认为是巨大的进步。目前尚不清楚SEC将采取什么行动,若ETH现货ETF获得批准,美国监管机构将对加密货币采取更加进步的态度。

ETH是否会被认定为证券?

Fox Business近期报道,根据以太坊软件巨头Consensys提交的法院诉讼文件,SEC主席Gary Gensler至少1年前就开始试图将以太坊视为不符合当前联邦法规的未注册证券。Consensys正在通过诉讼对SEC重新将以太坊重新认定为证券的尝试提出质疑。

根据文件内容,2023年3月28日,SEC执法部负责人Gurbir Grewal批准了对“ETH 2.0”的正式调查令,授权SEC工作人员调查和传票涉及ETH交易的各项目方人员。

FOX报告指出,SEC决心将调查保密,有接到传票的消息人士称自己被迫签署了保密协议。作为收到SEC传票的公司之一,Consensys上周对SEC抢先提起诉讼,该公司透露,本月初还收到了SEC的“韦尔斯通知”,可能是针对涉及其MetaMask Swaps和质押服务的潜在执法行动。

(注:“韦尔斯通知”指SEC对在美上市公司进行民事诉讼前发出的非正式提醒,接到通知的上市公司可以在收到正式诉讼前跟SEC进行沟通和协商。)

从历史上看,SEC主席Gensler对于关于ETH是否属于证券的问题一直不给出明确的立场。2023年4月,国会议员Patrick McHenry在的国会听证会上问他ETH是否是证券时,Gensler拒绝回答该问题,以试图掩盖SEC试图将ETH作为证券的初步认定。

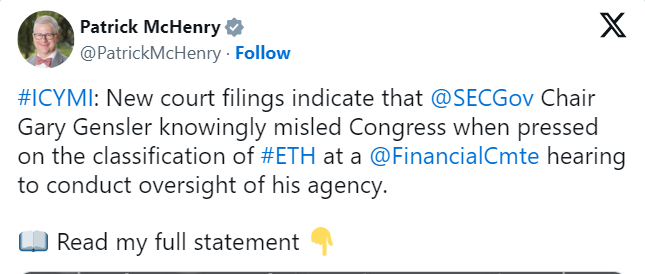

4 月 30 日,众议院金融服务委员会主席 Patrick McHenry 评论了 SEC 与加密货币行业之间不断升级的争执,他指责 SEC 主席 Gary Gensler 对 SEC 对以太坊的立场“有意误导了国会,新的法院文件显示,这是故意歪曲 SEC 立场的故意企图。”他指出,SEC 的公开言论与对 ETH 的私人行动之间存在明显的脱节,这种针对数字资产的执法手段反映了 SEC 监管的任意和反复无常的性质。

截至2018年,SEC对以太坊的立场比较明确:以太坊不是证券。至少,这是当时SEC的公司财务负责人Bill Hinman和当时的SEC主席Jay Clayton在演讲中表明的立场。但是,在现任SEC主席Gary Gensler上任之后,该机构对以太坊的立场发生了微妙的变化。在2022年以太坊转为PoS共识机制后不久,Gensler表示,在PoS区块链中,用户锁定其代币以确保网络安全并得到代币奖励,这属于投资合同,并可以归类为证券,但他并没有具体点名ETH。

在Gensler的领导下,SEC已针对包括Coinbase、Kraken和Binance在内的几家加密交易所提出了执法行动,理由是这些交易所将Cardano的ADA和Solana的SOL等未注册的证券出售给美国客户。然而,在以往的任何SEC诉讼中,以太坊从未被直接认定为证券。

Cosensys认为这是SEC蓄意的“权力抢夺”。Cosensys正在从两个方面挑战SEC的行动:一是坚持以太坊不符合证券的定义,因此不受此类法规的约束,二是指责SEC不公平地针对其MetaMask产品。

SEC 对这些正在进行的法律事务选择不发表评论。Ebunker 认为,该案件反映了美国加密货币不确定的监管环境,并可能会影响以太坊的未来分类以及。关于为什么 SEC 现在试图将 ETH 归类为证券,不少业内人士认为这是一项战略举措,目的是获得对 ETH 以及其他疑似证券类代币的监管权。作为市值排名第二的区块链,并且是大多数主流 DeFi、DAO 和 NFT 的平台,将 ETH 重新分类为证券势必会对整个加密资产行业造成巨大的冲击。